Comprar o alquilar: qué conviene ante la suba de tasas y el regreso del crédito hipotecario. Tejido en ámbito

En un contexto de tasas en alza y cuotas iniciales que compiten con el valor de un alquiler, especialistas explican qué evaluar antes de endeudarse. Cuáles son los riesgos y que tener presente.

Para acceder a la nota completa hacer click aquí

En un escenario de créditos indexados por inflación, Salinas enfatizó la importancia de que los ingresos acompañen mínimamente la suba de precios. “Este es un crédito que ajusta por encima del IPC, por lo tanto es clave que el salario se actualice de forma periódica. Si ya lo hacen de manera bimestral o trimestral, es una buena señal”, explicó.

A la hora de planificar una compra, desde el sector remarcaron que disponer del mayor anticipo posible mejora las condiciones del crédito. Cuanto menor sea el monto a financiar, más liviana será la cuota. Por eso es importante ahorrar con tiempo y, si es posible, invertir esos ahorros para que no se licúen.

Además, sostuvo que estos préstamos deben evaluarse más allá del gobierno de turno: “Van a pasar muchos gobiernos y seguramente varias crisis. Hay que pensar en el largo plazo y contemplar qué haría uno en un escenario adverso, como quedarse sin trabajo”.

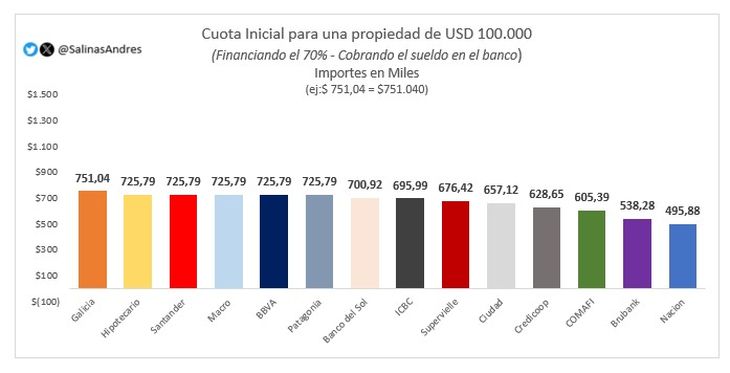

Generalmente, los bancos exigen entre el 20% y el 30% del valor total de la propiedad como anticipo, pero también deben considerarse otros costos asociados, como la escritura, los impuestos y las comisiones.

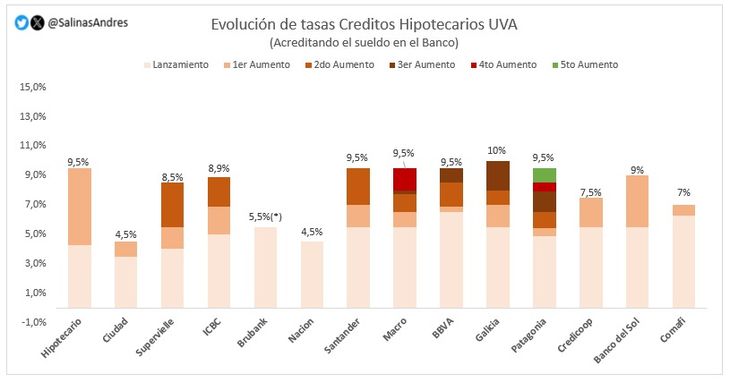

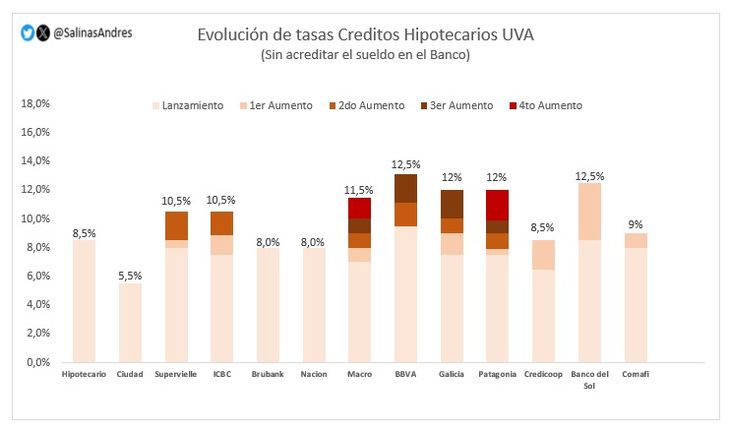

Cobrar el sueldo en el mismo banco que presta

Otro factor clave es si el tomador cobra el sueldo en el mismo banco que otorga el crédito. Los datos muestran que la TNA promedio en ese caso es de 8,3%, mientras que sin esa condición se eleva al 10,3%. “Eso implica una diferencia de casi $100.000 en la cuota inicial. Muchos beneficios por acreditar el sueldo no se comparan con bajar la tasa”, afirmó Salinas.

En cuanto a la rentabilidad a largo plazo, el economista observó que “el alquiler también ajusta por inflación. Si la cuota hipotecaria no es muy superior, comprar puede ser ventajoso porque permite capitalizarse”. Pero advirtió que para tomar la decisión hay que analizar dos planos: el mercado y la situación personal.

“Hay que mirar el precio del m2 en términos reales, el salario real y el tipo de cambio. Si el salario está bajo y el dólar está apreciado, puede ser un buen momento. También conviene pensar en escenarios críticos: ¿qué pasa si pierdo el trabajo? ¿Tengo otras fuentes de ingreso o activos para responder?”, planteó.

Entre los bancos con mejores condiciones aparecen los públicos. Salinas destacó a los bancos Nación y Ciudad, y recordó que la elección debe priorizar la tasa por sobre otros factores. “Algunos bancos suben las tasas como filtro ante la dificultad de calzar un préstamo a 30 años. La tasa refleja el apetito por prestar”, explicó.

De la tasa más baja hacia arriba

El Banco Ciudad, que había lanzado su línea con la TNA más baja del mercado, ajustó recientemente sus condiciones. La tasa general pasó de 6,9% a 8,1%, mientras que la preferencial para compra en ciertos barrios porteños subió del 3,5% al 4,5%. Eso encarece las cuotas: por ejemplo, un préstamo de $100 millones a 20 años pasó de $581.490 a $642.000 mensuales.

Según la entidad, se otorgaron 2.000 créditos desde abril de 2024, por un total de u$s200 millones, y el 20% fue para zonas con tasa preferencial como La Boca, Boedo o Parque Patricios. Aunque una TNA menor al 5% sigue siendo atractiva, el aumento se suma a una tendencia generalizada en el sistema.

La suba de tasas encarece el acceso al crédito y obliga a demostrar ingresos más altos o a buscar propiedades más económicas. Dado que se trata de préstamos ajustados por inflación, cada punto porcentual de TNA eleva sensiblemente la cuota y el umbral de ingreso exigido, que ronda entre el 25% y el 30% de los ingresos familiares.

Perfil de los tomadores

Fernando Álvarez de Celis, director ejecutivo de la Fundación Tejido Urbano, analizó el perfil de quienes acceden al sistema. Según explicó, la mayor parte de los créditos va a personas de entre 30 y 45 años, asalariadas, en centros urbanos como CABA, Córdoba y Santa Fe. “A diciembre, el 85% de quienes tomaron un crédito estaban en relación de dependencia o tenían cuenta sueldo. El sistema no es inclusivo aún, sino que sirve a sectores de mayores ingresos”, observó.

Además, indicó que el mercado actual se concentra en propiedades ya construidas, mayormente usadas, porque las unidades nuevas tardan más en volverse aptas para crédito. El préstamo promedio ronda los u$s70.000, lo que permite acceder a viviendas de hasta u$s100.000. “Ese límite está dado por los ingresos familiares actuales. Si suben, podría ampliarse la demanda hacia unidades más caras”.

Sobre los riesgos, Álvarez de Celis mencionó la volatilidad del dólar y de las tasas. Aunque algunos bancos ya están viendo menor demanda, el volumen de solicitudes sigue siendo alto. “La salida del cepo cambiario redujo en un 10% el valor en pesos de las propiedades al pasar de MEP a oficial, lo que ayudó a mitigar el impacto de la suba de tasas”.

Según su lectura, la mayoría de los créditos se destinan a vivienda propia, no a inversión. “El perfil es similar al de la etapa 2017-2018. Aquella ola fue intensa pero corta. Esta vez, el desafío es sostener el sistema en el tiempo”.